【この記事のポイント】

・通常の3倍の利上げ幅で、6月以降の3会合連続

・高インフレ長期化回避狙うも、景気悪化懸念一段と

・11月の次回会合でも0.75%の利上げ有力

【ワシントン=高見浩輔】米連邦準備理事会(FRB)は21日の米連邦公開市場委員会(FOMC)で0.75%の利上げを決めた。通常の3倍の利上げ幅で、6月に約27年ぶりに実施してからは3会合連続となる。高インフレの長期化を回避するための急ピッチの金融引き締めにより、景気の悪化懸念は一段と強まりそうだ。

短期金利の指標であるフェデラルファンド(FF)金利の誘導目標は3.00~3.25%となった。3%を超えるのはリーマン危機前だった2008年1月以来、約14年半ぶり。金利先物市場は前日までに0.75%の利上げを8割程度織り込んでおり、一部には1%の大幅利上げを予想する声もあった。

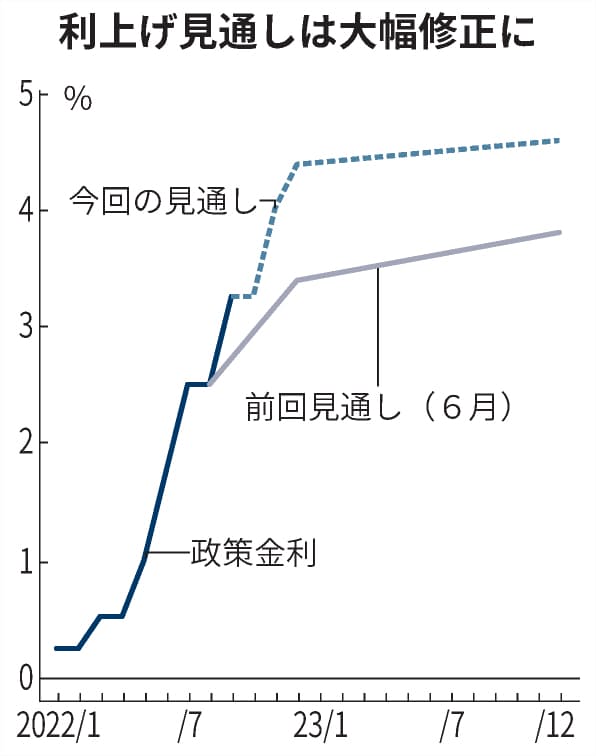

同時に公表したFOMCの参加者による22年末時点での政策金利見通し(中央値)は4.4%。6月の前回見通しは3.4%だった。年内に予定される残り2回の会合で計1.25%の利上げが必要になるため、11月の次回会合でも0.75%の利上げが有力視される。

23年末時点の政策金利見通しも4.6%と、前回見通しの3.8%から引き上げた。パウエル議長は早期の利下げ転換に慎重な姿勢を強調しており、これが利上げの到達点を示す公算が大きい。24年末は3.9%、25年末は2.9%とした。

前回3.9%だった23年末の失業率見通しは4.4%に、2.6%としていた個人消費支出(PCE)物価指数の上昇率は2.8%にそれぞれ上方修正した。前回見通しより景気が悪化し、インフレが長期化する見通しになっている。

同日記者会見したパウエル議長は、FOMCの参加者がインフレがさらに根強くなる可能性があるとみていることを明かしたうえで「ソフトランディング(経済の軟着陸)を達成しながら物価の安定を回復するのは本当に難しい」と話した。

8月の消費者物価指数(CPI)は前年同月比8.3%上昇した。約40年半ぶりの伸び率となった6月の9.1%からは2カ月連続で鈍ったが、勢いは市場の予測を上回っている。FRBが重視するPCE物価指数も7月は6.3%上昇と高い水準だった。

FRBは3月に0.25%の利上げでゼロ金利政策を解除して以降、6月にかけて利上げ幅を拡大してきた。7月に0.75%の利上げを決めた際は、9月から利下げ幅を縮小するシナリオを視野に入れていたが見通しは不透明さを増している。

パウエル議長は8月の経済シンポジウム「ジャクソンホール会議」での講演でインフレ抑制について「やり遂げるまでやり続けなければならない」と強い決意を表明していた。21日の記者会見で「メッセージは変わっていない」と述べ、景気が減速しても早期に利下げに転じることはないと強く示唆した。

【関連記事】

からの記事と詳細 ( 米FRB、0.75%利上げ継続 22年末見通し4%超に(写真=ロイター) - 日本経済新聞 )

https://ift.tt/PFvjrbH

ビジネス

No comments:

Post a Comment